绝味鸭脖第三季度创单季营收新高,但盈利能力仍未恢复 - 乐鱼体育官方网站

发布时间:2024-04-09来源: 乐鱼体育官方网站

来源:食评方(ID:spf_100)

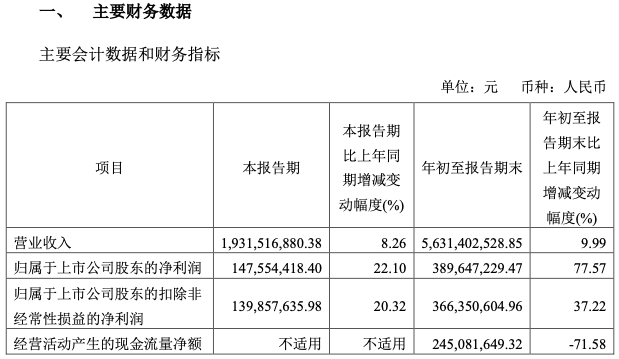

第三季度,绝味食品营收19.32亿元,同比增长8.26%;实现净利1.48亿元,同比增长22.10%;实现扣非净利润1.4亿元,同比增长20.32%。前三季度,绝味食品营收56.31亿元,同比增长9.99%;实现净利3.9亿元,同比增长77.57%;实现扣非净利润3.66亿元,同比增长37.22%。

而包装类产品占比仅为3.58%,贡献了1.98亿元的营收;加盟商管理占比为1.14%,贡献营收6278.73万元;其他业务收入为7.88亿元,占比14.3%。

众所周知,包括绝味食品在内的卤味上市企业,在2022年业绩集体“变脸”,主要就是在于原料成本的攀升。据中信证券9月份发布的一份研报显示,以鸭脖为例,其市场价从2022年初的12元/kg上涨至2022年底的15元/kg,进入2023年3月,该原料价格达到最高的27元/kg。幸好在今年4月份该产品价格开始回落,到9月份已回落至12元/kg。而在绝味食品的产品中,鸭脖类产品的原材料成本占比超过30%,因此,鸭脖原料的价格上涨直接让绝味食品的整体毛利率开始下滑。通过梳理发现,2021年,绝味食品单季度的毛利率分别为34.49%、34.72%、31.6%和26.34%;2022年,绝味食品单季度的毛利率分别为30.31%、25.68%、23.58%和22.48%;今年前三季度,绝味食品的毛利率分别为24.3%、22.34%和25.77%。虽然绝味食品今年第三季度从营收和净利润同比增速不如第二季度,但绝味食品的毛利率在去年连续多个季度处于低点之后,略有回升之势。不过,据绝味食品三季报显示,公司营业成本同比增长了13.46%,对此,绝味食品在公告中表示,主要系与营业收入同步增长,同时原材料成本上涨。也就是说,绝味食品的营业成本增速远超营收增长速度,成本压力依旧存在。另外,今年第三季度,绝味食品的销售费用同比减少了20.97%,公司表示主要系广告宣传费用及加盟商补贴减少。因此,在第三季度,开源节流依旧是绝味食品扭转业绩增长态势的手段之一。

众所周知,包括绝味食品在内的卤味上市企业,在2022年业绩集体“变脸”,主要就是在于原料成本的攀升。据中信证券9月份发布的一份研报显示,以鸭脖为例,其市场价从2022年初的12元/kg上涨至2022年底的15元/kg,进入2023年3月,该原料价格达到最高的27元/kg。幸好在今年4月份该产品价格开始回落,到9月份已回落至12元/kg。而在绝味食品的产品中,鸭脖类产品的原材料成本占比超过30%,因此,鸭脖原料的价格上涨直接让绝味食品的整体毛利率开始下滑。通过梳理发现,2021年,绝味食品单季度的毛利率分别为34.49%、34.72%、31.6%和26.34%;2022年,绝味食品单季度的毛利率分别为30.31%、25.68%、23.58%和22.48%;今年前三季度,绝味食品的毛利率分别为24.3%、22.34%和25.77%。虽然绝味食品今年第三季度从营收和净利润同比增速不如第二季度,但绝味食品的毛利率在去年连续多个季度处于低点之后,略有回升之势。不过,据绝味食品三季报显示,公司营业成本同比增长了13.46%,对此,绝味食品在公告中表示,主要系与营业收入同步增长,同时原材料成本上涨。也就是说,绝味食品的营业成本增速远超营收增长速度,成本压力依旧存在。另外,今年第三季度,绝味食品的销售费用同比减少了20.97%,公司表示主要系广告宣传费用及加盟商补贴减少。因此,在第三季度,开源节流依旧是绝味食品扭转业绩增长态势的手段之一。02

“构建美食生态”目标正在遭遇挑战

截止今年上半年,绝味食品在中国大陆地区(不含港澳台及海外市场)门店总数16162家(上半年净增长1086家),是国内连锁业态中为数不多的万店品牌。为了完善供应机制,绝味食品在全国建立了22个生产基地(含4家在建),并以此为中心,300-500公里 为半径构建了“紧靠销售网点、快捷生产供应、最大程度保鲜”的供应链体系,实现 了“当日订单,当日生产,当日配送,24小时开始售卖”。除了依托加盟门店直面C端消费之外,通过全资子公司“网聚资本”,重点围绕卤味、特色味型调味品、轻餐饮等 与公司核心战略密切相关的产业赛道进行投资,探索布局新的增长曲线,最终实现“构建美食生态”目标。2020年,绝味食品通过湖南金箍棒基金收购廖记棒棒鸡品牌运营主体企业廖记食品大部分股权。廖记在全国30多个省市开出900余家门店,是国内餐桌卤味第一梯队品牌。2021年,绝味食品通过全资子公司“网聚资本”投资江苏卤江南食品有限公司。从2023年第二季度开始,绝味食品对联营企业和合营企业的投资收益已经转正。中信证券认为,随着廖记、卤江南、阿满百香鸡三大品牌共同发力,2027年绝味食品佐餐业务有望实现合计7000~9000家门店,跻身佐餐第一梯队。不过,据界面新闻报道,截至2022年年末,绝味食品投资近27亿元(长期股权投资24.46亿元,其他权益工具投2.30亿元)。但绝味食品的投资并非都是赚钱的,比如和府捞面就持续处于亏损状态。 而聚焦主业,绝味食品面临的压力同样明显。一方面,以周黑鸭、煌上煌等与绝味食品直接竞争的企业,也在寻求突围方法。其中,煌上煌在机构调研时表示,公司“千城万店发展战略”即未来3-5年即到2026年门店数量计划达到万家,同时为实现未来3-5年万家门店市场开发规划,确保市场快速开发并形成全国性市场规模,在目前现有6大深加工基地及1个在建基地(浙江)的基础上,公司未来计划在海南、山东、京津冀继续投资建设基地。同时表示,未来公司将充分利用上市公司资本平台,寻找行业内休闲类、互补类的优质标的公司,加大同行业兼并重组力度,全面提升公司的核心竞争力,将公司打造成为食品细分领域的龙头企业。另一方面,入局卤味零食的玩家越来越多,这也给绝味食品带来正面压力。比如海底捞核心底料供应商颐海国际,就宣布推出零食品牌“哇哦”,并正式推出虎皮凤爪,已于9月下旬开始全面铺货。此外,包括三只松鼠、良品铺子、百草味、王小卤等众多零食品牌也纷纷加码。欧睿数据显示,截至2023年3月,卤味零食品牌王小卤已经连续4年全国虎皮凤爪销售额第一。此外,渠道变革也让传统卤味零食企业逐渐丧失自己的核心竞争力。比如近期快速崛起的量贩零食赛道,相较动则十几二十块的传统卤味零食,在量贩零食店购买一大袋可能也只要几十块钱,而且也涵盖了卤味零食品类,这也加速了整个品类的市场变化。

而聚焦主业,绝味食品面临的压力同样明显。一方面,以周黑鸭、煌上煌等与绝味食品直接竞争的企业,也在寻求突围方法。其中,煌上煌在机构调研时表示,公司“千城万店发展战略”即未来3-5年即到2026年门店数量计划达到万家,同时为实现未来3-5年万家门店市场开发规划,确保市场快速开发并形成全国性市场规模,在目前现有6大深加工基地及1个在建基地(浙江)的基础上,公司未来计划在海南、山东、京津冀继续投资建设基地。同时表示,未来公司将充分利用上市公司资本平台,寻找行业内休闲类、互补类的优质标的公司,加大同行业兼并重组力度,全面提升公司的核心竞争力,将公司打造成为食品细分领域的龙头企业。另一方面,入局卤味零食的玩家越来越多,这也给绝味食品带来正面压力。比如海底捞核心底料供应商颐海国际,就宣布推出零食品牌“哇哦”,并正式推出虎皮凤爪,已于9月下旬开始全面铺货。此外,包括三只松鼠、良品铺子、百草味、王小卤等众多零食品牌也纷纷加码。欧睿数据显示,截至2023年3月,卤味零食品牌王小卤已经连续4年全国虎皮凤爪销售额第一。此外,渠道变革也让传统卤味零食企业逐渐丧失自己的核心竞争力。比如近期快速崛起的量贩零食赛道,相较动则十几二十块的传统卤味零食,在量贩零食店购买一大袋可能也只要几十块钱,而且也涵盖了卤味零食品类,这也加速了整个品类的市场变化。